Šiame straipsnyje aptariamas lizingas kaip alternatyvus finansavimo šaltinis. Ši tema pasirinkta neatsitiktinai. Šiandieninės ekonominėmis sąlygomis daugelis įmonių sprendžia finansines problemas, kylančias dėl pinigų stokos. Plečiant įmonės veiklą, vadovams reikia rinktis iš kokių šaltinių finansuoti naujus projektus. Neišsivysčiusiose užsienio šalių kapitalo rinkose dažnai nėra didelio išorinių kapitalo kaupimo šaltinių pasirinkimo. Kaip alternatyva bankinėms paskoloms, išsivysčiusiose Vakarų Europos šalyse ypač paplitusi tokia finansavimo rūšis kaip lizingas.

Straipsnyje rašoma apie pagrindines lizingo charakteristikas, rūšis, taikymo principus, su lizingo veikla susijusią riziką, lizingo teikiamus privalumus bei trūkumus sutarties šalims. Taip pat apžvelgiamos lizingo rinka Lietuvoje 2004 m.

Kas yra lizingas?

Lizingas – tai palyginus nauja, netradicinė finansavimo sistema, jungianti ilgalaikės nuomos ir kreditavimo elementus. Ekonominiu požiūriu lizingas – tai ilgalaikis kreditas prekine forma, kai išnuomotos priemonės savininkas už suteiktą daiktinę paskolą gauna palūkanas.

Lizingas ypač palankus mažoms ir vidutinėms įmonėms, kadangi:

- įsigyjant prekę nereikalingas išorinis finansavimo šaltinis;

- prekę galima naudoti dar nesumokėjus visos jos vertės;

- už prekę atsiskaitoma mokant fiksuotas sumas su fiksuotomis palūkanomis (apsisaugoma nuo infliacijos);

- įsigyjant prekę atidedami mokėjimai, o tai leidžia efektyviau valdyti įmonės išteklius – nusipirkti reikiamų žaliavų, atsargų ar pan.

Lizingas, palyginus su bankų teikiamomis paskolomis, – palankesnė verslo finansavimo forma:

- lizingo teikėjas žymiai lanksčiau nei bankai prisitaiko prie kliento poreikių;

- palūkanos paprastai yra mažesnės nei banko kreditų;

- nereikalaujama užstato;

- lizingas nesumažina įmonės galimybių skolintis iš kitų šaltinių.

Teisinė lizingo samprata

Lietuvos Respublikos civilinis kodeksas apibrėžia lizingo (finansinės nuomos) sutarties sampratą bei reglamentuoja šios sutarties sudarymą. Pagal lizingo (finansinės nuomos) sutartį viena šalis (lizingo davėjas) įsipareigoja įgyti nuosavybės teise iš trečiojo asmens (lizingo objekto tiekėjo) kitos šalies (lizingo gavėjo) nurodytą daiktą ir perduoti jį lizingo gavėjui valdyti ir naudoti verslo tikslais už užmokestį su sąlyga, kad, sumokėjus visą lizingo sutartyje numatytą kainą, daiktas pereis lizingo gavėjui nuosavybės teise, jeigu sutartis nenumato ko kita.

Lizingo sutarties dalyku gali būti bet kokie nesunaudojami kilnojamieji ir nekilnojamieji daiktai, išskyrus žemę ir gamtos išteklius.

Klasikiniam lizingui būdinga trišalė sutartis, kai sandoryje dalyvauja trys šalys – lizingo davėjas (nuomotojas), lizingo gavėjas (nuomininkas) ir lizingo objekto tiekėjas. Svarbiausias vaidmuo lizingo operacijoje tenka lizingo davėjui. Sudaręs su lizingo gavėju lizingo sutartį, nuomotojas perka įrangą, transporto priemones, pastatus ar kitą materialųjį turtą ir, įrašęs juos į savo balansą, išnuomoja lizingo gavėjui už tam tikrą mokestį.

Lizingo davėju gali būti:

- finansinės lizingo bendrovės, kurias lizingo operacijoms vykdyti sukuria bankai;

- specializuotos lizingo kompanijos, kurios be finansinių paslaugų teikimo, prižiūri ir remontuoja išnuomotą turtą, konsultuoja turto eksploatavimo klausimais ir kt. ar palaiko ryšius su tam tikros įrangos gamintojais arba jų atstovais;

- įmonės, kurioms lizingo veikla nėra pagrindinis verslas. Paprastai tokios įmonės turi finansinių išteklių nesudėtingoms lizingo operacijoms finansuoti.

Antrasis lizingo sandorio dalyvis yra lizingo gavėjas. Lizingo gavėju gali būti juridinis ar fizinis asmuo. Trečiasis lizingo operacijos dalyvis yra lizingo objekto tiekėjas, kuriuo gali būti tik juridinis asmuo: gamybos ar prekybos įmonė.

Lizingo operacijose gali dalyvauti ir brokerinės lizingo įmonės. Jos tiesiogiai nefinansuoja objekto, bet atlieka tarpininko funkcijas tarp lizingo objekto tiekėjo, lizingo davėjo ir lizingo gavėjo.

Lizingo rūšys

Lizingo sandoriai yra dviejų tipų:

- finansinis lizingas (išperkamoji nuoma), kai, pasibaigus lizingo sutarčiai, turtas pereina kliento nuosavybėn;

- veiklos lizingas, kai turtu klientas naudojasi tik lizingo sutarties laikotarpiu.Pastaruoju atveju klientui gali būti suteikiama teisė pasibaigus sutarties laikotarpiui nuomojamą turtą nusipirkti.

Finansinis lizingas (išperkamoji nuoma) yra tokia lizingo rūšis, kai klientas per nuomos laikotarpį sumoka visą turto įsigijimo kainą, palūkanas bei pridėtinės vertės mokestį, ir, pasibaigus nuomos laikotarpiui, tampa turto savininku. Dažniausiai finansinis lizingas (išperkamoji nuoma) yra ilgalaikis sandoris. Išnuomotas turtas įtraukiamas į kliento balansą ir klientas skaičiuoja jo nusidėvėjimą. Finansiniu lizingu (išperkamąja nuoma) naudojasi įmonės ir fiziniai asmenys, įsigyjantys gamybos įrangą, lengvuosius automobilius ir ūkines transporto priemones bei nekilnojamuosius daiktus.

Pagal Lietuvos lizingo asociacijos 2004 m. birželio 30 d. duomenis Lietuvoje finansinis lizingas sudaro apie 93 proc. visų lizingo sandorių.

Veiklos lizingas yra nuomos sandoris, kai lizingo bendrovė įsigyja kliento pageidaujamą turtą ir perduoda jį klientui naudotis iki nustatyto termino. Pasibaigus sutarčiai, turtas grąžinamas lizingo bendrovei. Jei klientas pageidauja, jam suteikiama galimybė pasibaigus nuomos laikotarpiui turtą nusipirkti už kainą, lygią iš anksto sutartyje nustatytai likutinei turto vertei. Šiuo būdu įmonės dažniausiai nuomojasi automobilius. Nuomos įmokos įtraukiamos į įmonės sąnaudas. Viena iš veiklos lizingo rūšių yra nuoma su visišku aptarnavimu, kai kliento mokami nuomos mokesčiai apima visas su turto naudojimu susijusias paslaugas.

Veiklos lizingo sutartyse dažniausiai numatoma teisė nuomininkui pirma laiko nutraukti sutartį ir grąžinti objektą savininkui. Nuomininkui tai aktualu, nes jis turi galimybę grąžinti priemonę, jeigu ji moraliai paseno, tapo nereikalinga arba atsirado finansinių lėšų įsigyti techniniu ir technologiniu požiūriu efektyvesnę priemonę.

Pagal Lietuvos lizingo asociacijos duomenis veiklos lizingas nėra pakankamai išplėtotas ir Lietuvoje 2004 m. birželio 30 d. sudaro tik apie 7 proc. visų lizingo sandorių.

Lizingo privalumai nuomininkui

Lizingas suteikia iki 100% lėšų turto įsigijimui. Dažnai nereikalaujama išankstinių mokėjimų ar depozitų.

Lizingas “neužšaldo” kapitalo, galima daugiau kapitalo skirti apyvartinėms lėšoms, kurios būna labai reikalingos kiekvienos įmonės veiklai. Tai suteikia įmonei didesnį likvidumą.

Nuomos mokesčiai, užfiksuoti lizingo kontrakte, padeda numatyti ir apskaičiuoti išlaidas, prognozuoti pinigų srautus.

Lizingas suteikia užtikrintumą, nes nenutraukiama sutartis, skirtingai nuo overdrafto, kuris turi būti būtinai apmokėtas pareikalavus.

Lizingas suteikia galimybę apsisaugoti nuo infliacijos. Įranga gali būti įsigyjama dabartine kaina, o nuomos mokesčiai mokami iš būsimų pajamų.

Lizingas gali neatsispindėti nuomininko balanse. Lizingas nėra skolinimasis, ir daugelyje šalių nėra apskaitos reikalavimų parodyti nuomojamą įrangą ir atitinkamus būsimų nuomos mokesčių įsipareigojimus nuomininko balanse.

Lizingas padeda išvengti paskolų ėmimo ir kapitalo investicijų apribojimų.

Lizingas padeda išvengti papildomos akcijų emisijos, ir tai apsaugo akcijas nuo galimo nuvertėjimo. Dažnai lizingas yra vienintelis būdas gauti finansavimą be papildomos akcinio kapitalo emisijos.

Lizingas yra paprasta, nesudėtinga operacija. Lizingas minimizuoja administracinius kaštus ir supaprastina mokesčių ir apskaitos procedūras, dokumentaciją.

Lizingas yra efektyvus mokesčių aspektu. Nuomos mokesčiai yra traktuojami kaip veiklos išlaidos ir minusuojamos dar prieš mokesčius.

Leidžia atsižvelgti į įmonės veiklos ypatumus (sezoniškumas, cikliškumas ir pan.).

Lizingo privalumai nuomotojui

Lizingas finansinėms institucijoms yra papildomas finansinis produktas, iš kurio galima gauti pelną šalia visų kitų finansinių paslaugų.

Lizingas sumažina riziką. Daugelyje šalių yra lengviau ir pigiau nuomotojui atgauti išnuomotą įrangą, jeigu nuomininkas nevykdo įsipareigojimų, negu užstato ar paskolos atveju. Vis dėlto kartais neįmanoma gretai atgauti nuomojamą įrangą arba ji gali turėti žymiai sumažėjusią vertę, ypač jeigu buvo blogai prižiūrima. Be to, nuomininkas kartais gali savavališkai perduoti išnuomotą įrangą kam nors kitam.

Lizingas gali padidinti pelningumą. Mokesčių nauda, atsirandanti dėl įrangos įsigijimo, daugelyje šalių yra paprastai perduodama nuomininkui, sumažinant nuomos mokesčius, tačiau nuomotojas taip pat gali gauti papildomą atpildą, suteikdamas šią paslaugą.

Lizingas suteikia galimybę užmegzti ryšius su naujais gamintojais, tiekėjais. Dažnai nuomininkas pats randa tiekėją ir derasi dėl visų sąlygų, o nuomotojas skiria finansavimą, pats iš karto įsigydamas įrangą iš tiekėjo ir po to lizingo forma nuomodamas nuomininkui. Užmegzti kontaktai su įrangos gamintojais, tiekėjais gali būti panaudojami ateityje.

Lizingo dokumentacija nesudėtinga tiek nuomininkui, tiek ir nuomotojui. Ji yra paprastesnė nei paskolos atveju.

Lizingo kontraktas gali būti greitai užbaigiamas. Nuomininkas dažniausiai greitai priima sprendimus dėl lizingo;

Užtikrina techninių priemonių ir paslaugų, kurių pardavimas kitomis sąlygomis nenaudingas ar negalimas, realizavimą.

Lizingo privalumai lizingo objekto tiekėjui (gamintojui)

Lizingo kompanija tampa pastoviu ir patikimu gamintojo partneriu, apmokančiu visą užsakymo vertę;

Dėl lizingo atsiranda galimybė įtraukti į potencialių pirkėjų sąrašą tuos vartotojus, kurie dėl savų ir skolintų lėšų trūkumo nėra ekonominių gamintojo interesų sferoje, t.y. palieka jį be potencialaus pelno;

Gamintojas pastoviai bendradarbiaujantis su lizingo kompanija, gali sumažinti išlaidas reklamai, vartotojų paieškai, rinkos tyrimams, nes šias paslaugas teikia lizingo kompanija.

Lizingo trūkumai

- Gavėjui duoda tik laikiną teisę naudotis įrengimais;

- Gali kainuoti brangiau negu banko kreditas tiems patiems įrengimams įsigyti;

- Nuomos mokestis mokamas per visą lizingo sutarties galiojimo laikotarpį, nes dėl mokslinės-techninės pažangos išnuomotas objektas gali būti neeksploatuojamas.

Lizingo organizavimas

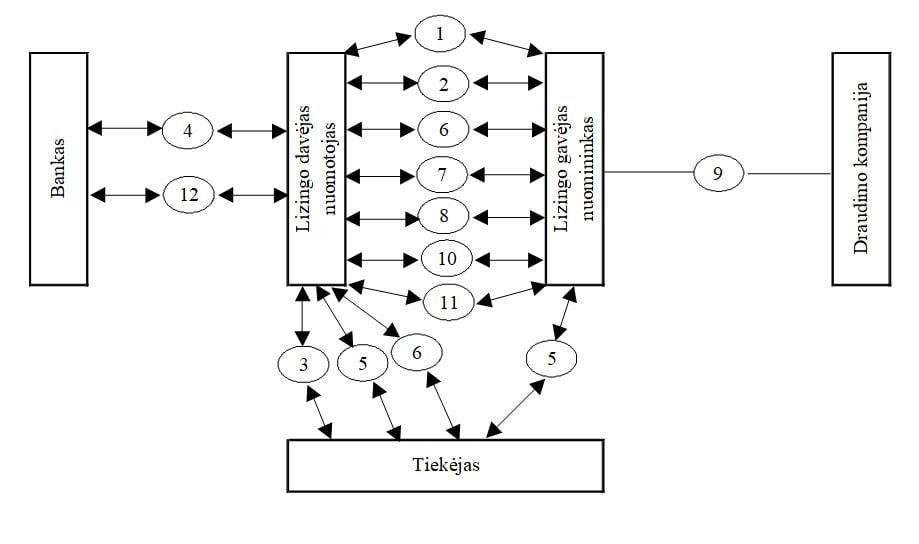

Pateikiama lizingo procedūros organizavimo bendroji schema:

Pirmasis etapas:

1 – lizingo gavėjo paraiška;

2 – išvados dėl lizingo projekto efektyvumo ir būsimojo nuomininko mokumo;

3 – lizingo objekto užsakymas tiekėjui (įmonei gamintojai);

4 – banko kredito gavimas lizingo projektui finansuoti.

Antrasis etapas:

5 – lizingo objekto pirkimo-pardavimo sutartis;

6 – lizingo objekto priėmimo eksploatuoti akto pasirašymas;

7 – lizingo sutarties pasirašymas;

8 – perduodamo nuomai lizingo objekto techninio aptarnavimo sutartis;

9 – lizingo objekto draudimo sutartis.

Trečiasis etapas:

10 – lizingo mokėjimai;

11 – lizingo objekto grąžinimas;

1 2 – banko paskolos grąžinimas ir palūkanų mokėjimas.

1. pav. Lizingo procedūros organizavimas

9 Lizingo paslaugos mažoms ir vidutinėms įmonėms

2003 m. birželio 11 d. Taline “Hansa Capital” pasirašė sutartį, pagal kurią Europos rekonstrukcijos ir plėtros bankas (ERPB) suteikė 30 mln. eurų paskolą lizingo paslaugų teikimui Lietuvos, Latvijos ir Estijos MVĮ. Įgyvendinant šią sutartį taip pat naudojama ES Phare programos parama, skirta lizingo administravimo išlaidoms padengti. Pagrindinės lizingo sąlygos:

- maksimali įgyjamo turto kaina – 125 000 eurų;

-

lizingo terminas – iki 5 metų.

Įmonės, norinčios įsigyti turtą pagal nurodytą programą, turi atitikti šiuos reikalavimus: - darbuotojų skaičius turi būti ne didesnis kaip 100;

-

įmonės metinė apyvarta turi neviršyti 138 mln. litų.

Palūkanų norma nustatoma kiekvienam konkrečiam įgyjamam objektui atskirai.

10 Lizingo rinka 2004 m. I pusmetį

Lizingas vis labiau įsitvirtina verslo visuomenėje kaip lanksti, nesudėtinga, mažai rizikos turinti verslo finansavimo forma. Dėl didelės konkurencijos mažėjančios palūkanos ir gerėjančios bendrovių siūlomos paslaugos lemia lizingo rinkos spartų augimą.

Pagal Lietuvos lizingo asociacijos 2004 m. birželio 30 m. duomenis didžiausią dalį lizingo portfelio sruktūroje sudarė:

- kelių transporto priemonės – 28,4 proc.;

- pramonės įranga ir įrengimai – 20,7 proc.;

- lengvieji automobiliai – 19,3 proc.;

- nekilnojamasis turtas – 18,6 proc.

Lietuvos lizingo rinkoje dominuoja dvi bendrovės, UAB „Hanza Lizingas” ir UAB „Vilniaus banko lizingas”, kurios užima apie 74 proc. rinkos.

Pagal Lietuvos lizingo asociacijos 2004 m.

birželio 30 d. duomenis, jos narių – 11 bendrovių lizingo

portfelis siekė apie 3,206 mlrd. litų. Asociacijos narių rinkos

dalys lizingo portfelyje sudarė: UAB „Vilniaus banko lizingas“ –

37,77 proc., UAB „Hanza Lizingas“ – 36,16 proc., UAB “Sampo

banko lizingas” – 6,60 proc., “NORD/LB lizingas” – 5,75

proc., UAB “Snoro lizingas” – 4,80 proc., UAB “Ūkio banko

lizingas” – 2,72 proc., UAB “Nordea Finance Lithuania” –

2,17 proc., UAB “Afin Baltica” – 2,10 proc., UAB “Šiaulių

banko lizingas” – 1,23 proc., UAB “Medicinos banko lizingas”

– 0,56 proc., UAB “Parex lizingas” – 0,14 proc.

(Paskutinis

pakeitimas: 2004 08 03)

11 Išvados

Lizingas – finansavimo sistema, jungianti ilgalaikės nuomos ir kreditavimo elementus:

- išperkamoji nuoma suteikiama tam tikram laikotarpiui;

- nuomininkas moka iš anksto nustatytus mokesčius ir tam tikrais terminais;

- nuomininkas moka lizingo davėjui nuomos mokesčius už išnuomotą turtą;

- nuosavybės teisę į turtą sutarties laikotarpiu išlaiko lizingo davėjas.

Lizingui būdinga trišalė sutartis – lizingo davėjas nuomotojas, lizingo gavėjas nuomininkas ir objekto gamintojas tiekėjas.

Kiekvienoje šalyje lizingo operacijos vaidina svarbų vaidmenį ekonominiame gyvenime, tačiau jų vaidmuo gali būti didesnis arba mažesnis priklausomai nuo šalies išsivystymo lygio, jos vedamos politikos.

Atliekant lizingo alternatyvos kiekybinę finansinę analizę naudojami diskontavimo metodai. Labiausiai paplitęs grynosios dabartinės vertės metodas (net present value). Jis pilnai neatspindi visų veiksnių nulemiančių investuotojo pasirinkimą finansavimo šaltinių atžvilgiu, tačiau sėkmingai gali būti naudojamas kaip viena iš svarbiausių sudėtinės analizės dalių. Jo ribotumas pasireiškia tuo, kad pinigų srautai priklauso nuo sutarties sąlygų, kurioms įvertinti reikalinga kokybinė analizė.

Lizingas- gali būti alternatyva banko paskolai.

Darbe analizuotas investuotojo galimybės pasirenkant finansavimo šaltinį: lizingą ar paskolą. Atlikus kiekybinę finansinę analizę, galime teigti:

- paprastai palūkanos už nuomą yra apylygės ar kiek aukštesnės nei paskolos, o esant vienodai palūkanų normai, visiškai yra tas pats imti kreditą ir pirkti ilgalaikį turtą ar įsigyti pastarąjį išperkamosios nuomos būdu.

- skaičiavimai ir priimamas sprendimas priklauso nuo diskonto koeficiento, kuris parenkamas priklausomai nuo rizikos ir pinigų srautų judėjimo. Praktiškai visais atvejais renkantis lizingą ar paskolą rizika išlieka ta pati. Pinigų srautai priklauso nuo sutarties sąlygų.

Lizingas vienintelis finansavimo būdas įmonėms, neturinčioms turto įkeitimui arba jau įkeitusioms už paskolas bankams, bei ką tik susikūrusioms įmonėms, turinčioms perspektyvinius verslo planus.

Kiekvienos šalies klestėjimo pagrindas – efektyvus finansinių institucijų ir įmonių funkcionavimas, jų abipusis bendradarbiavimas. Tačiau, kaip rodo praktika, šių institucijų darnaus veikimo ne visada pavyksta pasiekti dėl jų interesų nesutapimo: klientai nori gauti kapitalo už minimalias palūkanas, tuo tarpu bankai, lizingo kompanijos nori gauti kuo didesnius procentus. Todėl manau, kad spartesnius augimo tempus pasieks ne tos lizingo kompanijos, kurios stengsis didinti savo apimtis, o tos, kurios sugebės diversifikuoti savo veiklą ir suderinti savo bei klientų norus.

Literatūra:

- Dzikevičius Audrius. Įrengimų nuomos įvertinimas. Iš Finansai&Investicijos

- Dainauskienė I. Lizingas. – V.: LII, 1996.

- Ruchovienė D. Alternatyvios įmonės veiklos finansavimo rūšys – lizingas ir faktoringas // Ekonomika ir vadyba 97: Tarptautinės konferencijos pranešimų medžiaga. /KTU. – K., 1997. P.

- Civilinis kodeksas XXX Skyrius / Lizingas.

- www.svv.lt